こんな疑問を解消します!

- 株の注文方法はどんな種類があるの?

- 成行・指値・逆指値注文の意味は?

- OCO・IFD・IFDOCOの意味は?

株式投資で実際に売買をする際には、「注文方法」の意味を正確に覚えておく必要があります。

しかし、初心者の方からすれば、どれも聞きなれない言葉でイマイチ理解出来ない方も多いのではないでしょうか。

そこで今回の記事では、イラストや図を豊富に使い、株の注文方法6種類について分かりやすく解説をしていきます。

この記事を読めば、株で必須となる注文方法を理解し、使いこなせるようになりますよ!

株の注文方法3種類【基本編】

株式投資では複数の注文方法がありますが、初心者がまず知っておきたい基本的な注文方法が以下3つです。

基本的な株の注文方法

- 成行(なりゆき)注文

- 指値(さしね)注文

- 逆指値(ぎゃくさしね)注文

これらの注文方法が使えれば、株式投資を始めることができます。

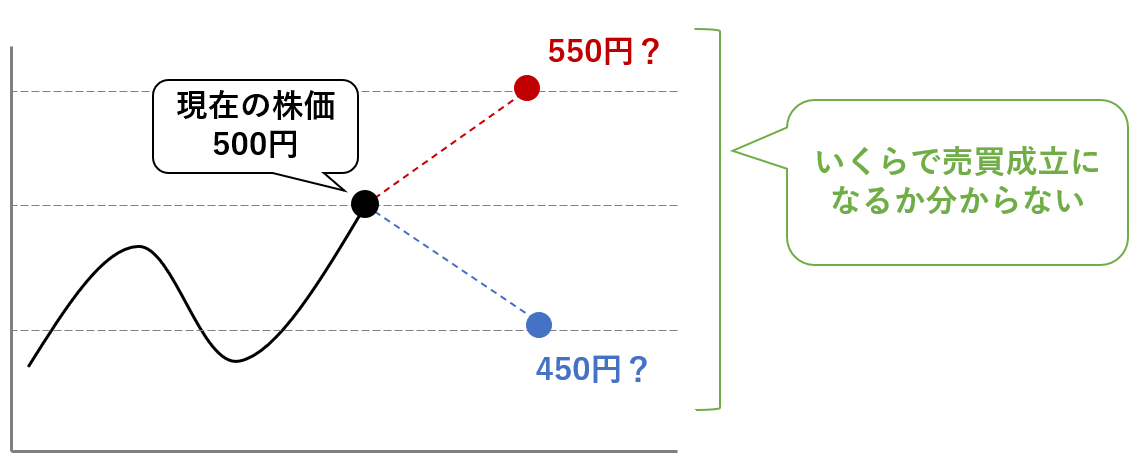

成行注文

成行注文とは、値段を指定せずにいくらでもいいから買いたい(売りたい)時に使う注文方法です。

成行注文は指値注文(後述)よりも優先的に売買が成立しますので、「いくらでもいいからすぐに売買を成立させたい」時に使われます。

しかし、株価が急騰や暴落している時は、いくらで売買が成立するか分からないため、思ったより悪い価格で売買が成立してしまうリスクもあります。

以下は、成行注文の例です。

ケース1

現在のA社の株価は500円です。A社は新しい特許取得のニュースを発表し、買いが殺到して株価が600円、700円と急上昇しています。すぐに買いを入れたいと思い「成行注文」を発注し、売買が800円で成立しました。

成行注文のメリット

- 売買の成立が指値注文よりも優先される

- 一刻も早く売買を成立させたい時に有効

成行注文のデメリット

いくらで成立するか分からず思ったより悪い価格になる可能性あり

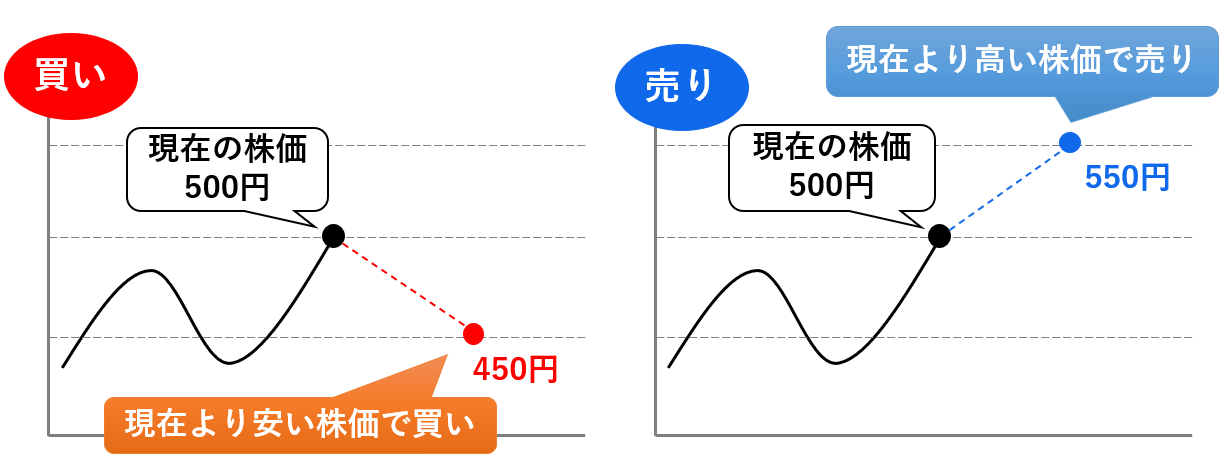

指値注文

指値注文は、現在株価よりも「安く買いたい」「高く売りたい」時に使う注文方法です。

指値注文では自分で株価を指定しますので、成行注文のように思わぬ価格で成立することはありません。

以下は、指値注文の例です。

ケース1

現在のA社の株価は500円です。この水準ではまだ割高なので、450円まで下がったら買いたいと思い指値注文をセットしました。その後、しばらくして株価は下がり、450円で指値注文の売買が成立しました。

ケース2

現在のB社の株価は500円です。すでにこの株を保有しており、550円になったら売りたいと思い指値注文をセットしました。その後、株価が上昇して無事に550円で売却できました。

指値注文はいつ売買が成立するか分からないデメリットがあります。

例えば、現在の株価が500円で「450円で買いの指値注文」を置いたものの、株価が450円まで下がらず、そのまま600円、700円・・・と上昇し続けるかもしれません。

そうなると450円に置いた指値注文は売買が成立せず、慌てて成行注文に切り替えたらもっと成立した価格が悪くなった、なんて場合も有り得ます。

指値注文のメリット

自分が指定した価格で売買できる

指値注文のデメリット

売買が成立しないケースもある

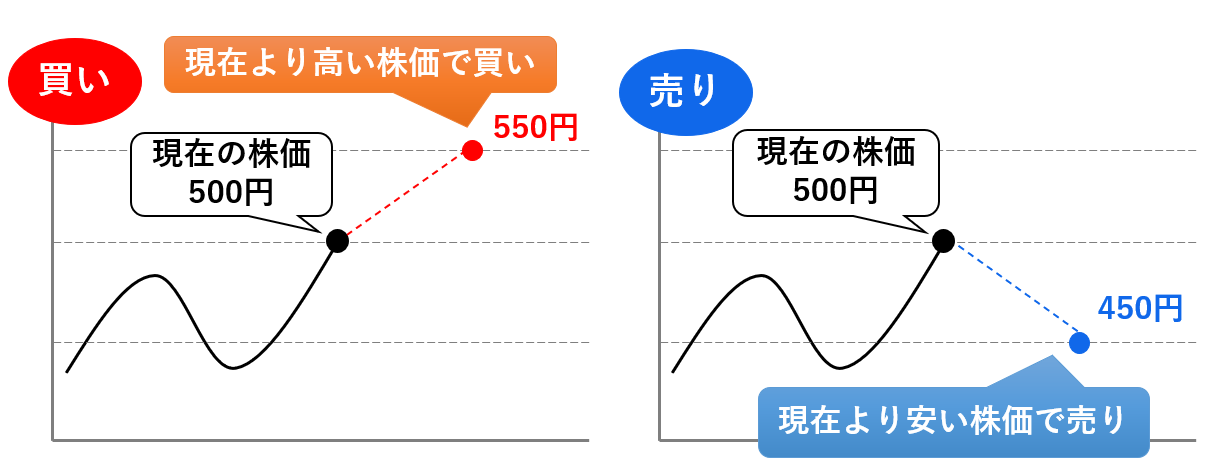

逆指値注文

逆指値注文は、現在株価よりも「高くなったら買い」「安くなったら売る」時に使う注文方法です。

一見意味が分かりにくいと思いますが、主な使い方は以下の2つです。

逆指値注文の使い方

- 順張りで新規注文

- 損切り

順張りの新規注文は、株価がこの水準まで上昇すれば、更に株価が上がると予想する場合に使用します。

一方、既に株を保有していて、損失を限定させるために損切りの売却にも使うことができます。

以下は逆指値注文の例です。

ケース1

現在のA社の株価は500円です。今後株価が550円まで上昇したら更に株価の上昇が見込めると考え、逆指値の買いをセットしました。その後、株価は550円まで上昇し売買が成立。予想通り、その後も株価は600円、700円と上昇していきました。

ケース2

現在のB社の株価は500円です。既にB社の株を保有しており、もし450円まで下がったら損失を限定させるために売りの逆指値注文をセットしました。その後、株価は下がり450円で売却し、損失は最小限に抑えられました。

逆指値注文のメリット

損失限定や順張りで仕掛けることができる

逆指値注文のデメリット

株価が到達しないと売買が成立しないケースがある

株の注文方法3種類【応用編】

株の取引は、「成行注文」「指値注文」「逆指値注文」の3つを使えれば行うことができます。

そして、これらの注文を組み合わせた応用的な注文が以下の3つです。

応用的な株の注文方法

- OCO注文

- IFD注文

- IFDOCOC注文

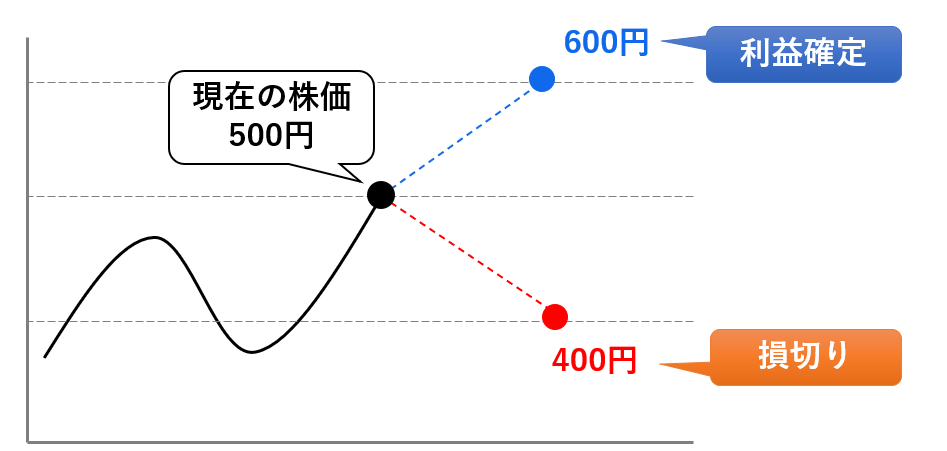

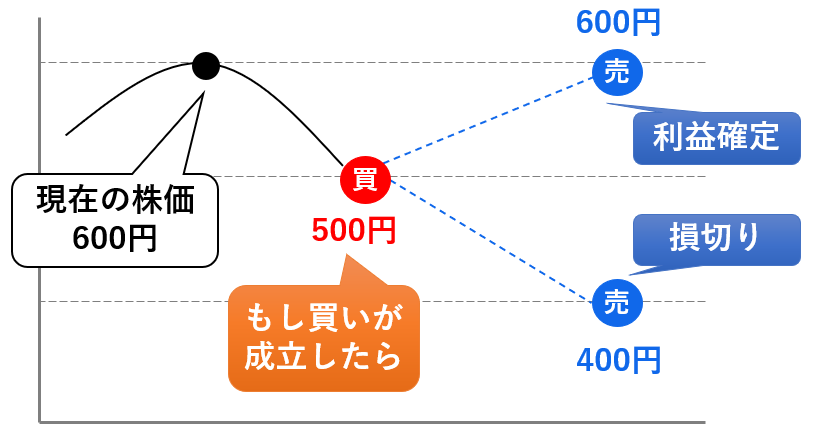

OCO注文

OCO注文(オーシーオー注文)とは、株を売る時に「利益確定」と「損切り」を同時にセットする注文方法です。

既に株を保有しており、現在株価よりも高い価格で売る指値注文(利益確定)と、現在株価よりも低い価格で売る逆指値注文(損切り)を同時に出します。そして、片方の注文が成立すると、もう片方の注文は自動的にキャンセルされるので、重複することはありません。

以下はOCO注文の例です。

ケース1

すでに株を保有しており、現在の株価が500円です。「600円で売りの指値注文」と「400円で売りの逆指値注文」をOCO注文としてセットしました。その後、株価は上昇して600円で売りが成立、もう片方の逆指値注文は自動的に消去されました。

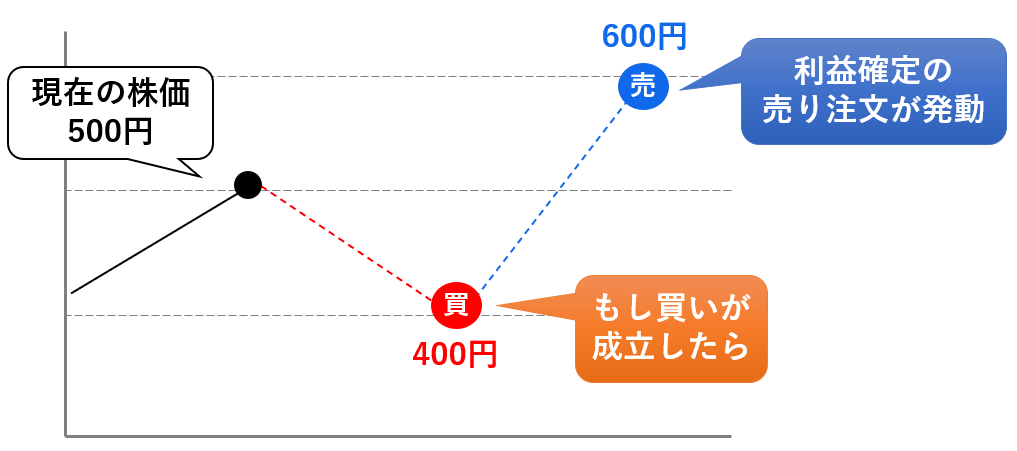

IFD注文

IFD注文(イフダン注文)とは、もし「買い注文」が成立したら自動的に「売り注文」が発動する注文方法のことです。

現在の株価よりも低い水準で買いの指値注文を置き、もしそれが成立したら、自動的に売りの注文(指値注文または逆指値注文)が発動します。

売りの注文は、利益確定の指値注文でもいいですし、損切りの逆指値注文でも大丈夫です。

以下はIFD注文の例です。

ケース1

例えば、現在のA社の株価は500円です。このあと株価は下がるけど、すぐに上がると考えています。そこで、400円の買い指値注文と600円の売り指値注文をIFD注文で出します。株価は400円まで下がり買いが成立、自動的に600円の売り指値注注文が発動。株価は予想通り600円まで上昇し、利益確定出来ました。

IFDOCOC注文

IFDOCO注文(イフダンオーシーオー注文)は、もし買いが成立したら利益確定の指値注文と損切りの逆指値注文が発動するIFD注文とOCO注文をセットにした注文です。

現在の株価よりも低い価格で買いの指値注文を置き、それが成立したら自動的にOCO注文が発動します。

以下はIFDOCO注文の例です。

ケース1

例えば、現在A社の株価は600円です。直近で株価は下がっても、すぐに上昇すると考えています。ただ、仕事が忙しくてチャートが見られないので、もし買いが成立したら同時に損切りも置きたいと思っています。

そこで、IFDOCO注文にて、500円に買いの指値注文、600円で利益確定の指値注文、400円で損切りの逆指値注文をセットしました。その後、株価は下落し500円で売買が成立。再び株価は上昇して600円で利益確定となり、片方の逆指値注文はキャンセルとなりました。

注文のやり方【SBI証券の例】

それでは、株初心者の方向けにネット証券のSBI証券で実際に注文を出すやり方を解説します。

基本的にどの証券会社でも発注のやり方はほぼ同じです。

まずは、売買をする銘柄を検索しましょう(①)。

そして、「現物買」をクリックします(②)。ちなみに、右側にある「現物売」は既に保有している株を売却するとき、「信用買」「信用売」は資金額以上の売買をしたい時に選択します。

現物株の発注画面が表示されるので、まずは注文の種類を選択します(③)。

そして、購入する株式数を入力(④)し、指値・逆指値であれば価格を入力します(⑤)。

必要に応じて注文時限を決めて(⑥)、預かり口座を選択します(⑦)。

そして、確認画面が表示されるので注文内容に誤りが無いかを確認し、問題なければ「注文発注」を押す発注ができます。

株の注文方法まとめ

株式投資の注文は、以下の6つの種類があります。

株の注文方法

- 成行注文

- 指値注文

- 逆指値注文

- OCO注文

- IFD注文

- IFDOCOC注文

基本的な注文は成行・指値・逆指値で、応用的な注文方法はOCO・IFD・IFDOCO注文です。

それぞれの注文方法を理解し、必要に応じて使い分けていきましょう。

株式投資を更に学びたい方は、以下の記事シリーズをご覧ください。

株式投資の仕組みや始め方を基礎から分かりやすく解説していきます。まずはこの記事で株の基本を学びましょう。

数ある銘柄の中から値上がりする銘柄の探し方を解説します。代表的なアプローチである「成長株投資」「割安株投資」について学びましょう。

株の投資スタイルは、1回の取引時間に応じてスキャルピング、デイトレード、スイング、長期運用がありますので、自分に合ったものを選んでいきましょう。

株式投資で必須となる決算書の読み方や株価指標の分析方法について解説します。企業価値と比べて、値上がりが期待できる割安株や成長株を探していきましょう。

チャートを使ったテクニカル分析について解説します。チャートを構成するローソク足の読み方、トレンド系の指標、オシレーター系の指標の代表的な種類の使い方を覚えましょう。

株で売買する際に使う注文方法(成行・指値・逆指値・OCO・IFD・IFDOCO)について図などを使い解説します。それぞれの仕組みやメリット・デメリットを理解しましょう。

株式投資で押さえておくべき資金管理の3つのポイントについて解説します。また、含み損を抱えた時に損切りをするべきかどうかについても説明します。

株式投資でメンタルが不安定になった時の対処法を学びましょう。メンタルは投資手法や資金管理と同じくらい大事な要素です。